現金手渡しでも贈与税の申告漏れは税務署にバレる?

目次

現金手渡しの問題点2つ

生前贈与をして財産を少しでも減らして相続税対策をしたい。

年間110万円までなら贈与税がかからない。

ただ、110万円を超えたとしても現金を手渡しであげれば税務署にバレないのではないか。

そう考えて銀行から引き出したお金を手渡ししようと考えている方もおられると思います。

しかし、現金を手渡しで行い、そのまま自宅に保管することはおすすめしません。

現金手渡しの問題点として、主に以下の2つが挙げられます。

- 贈与税の無申告が発覚した場合のペナルティー

- 現金を自由に使いにくくなる

贈与税の無申告または過少申告が発覚したときのペナルティーは?

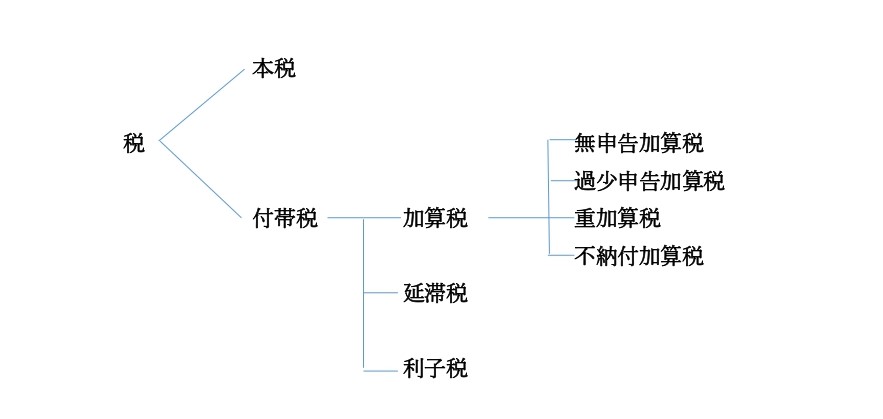

税は、大きく分けて本税と付帯税があります。

本税は、本来支払うべき税金のことです。

他方、付帯税は、本税以外に課される税金のことであり、加算税と延滞税と利子税に分かれます。

加算税はさらに無申告加算税、過少申告加算税、重加算税、不納付加算税に分かれます。

贈与税の無申告又は過少申告が発覚した場合にかかる税金の組み合わせは以下のようになります。

- 贈与税の無申告が発覚した場合のペナルティー

本税+無申告加算税(意図的な無申告の場合は重加算税)+延滞税 - 贈与税の過少申告が発覚した場合のペナルティー

本税のうち未払い部分の贈与税+過少申告加算税(意図的な過小申告の場合は重加算税)+延滞税

以下、付帯税について順番に説明していきます。

【無申告加算税】

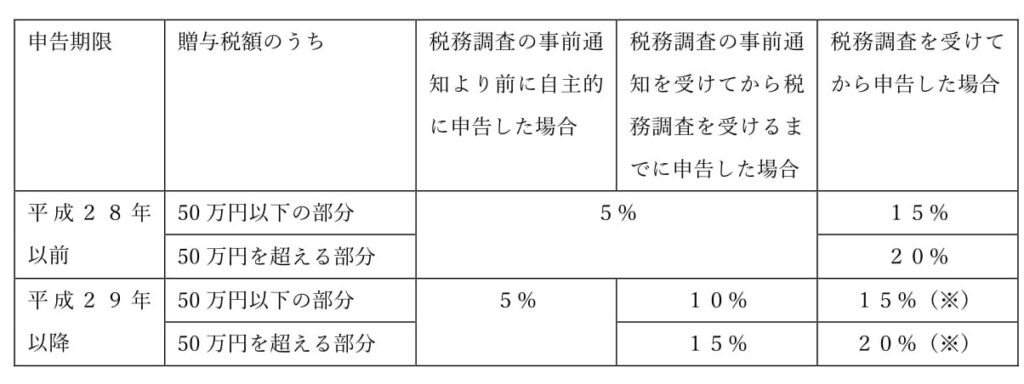

無申告加算税は、申告をしなかった場合に課される税です。

無申告加算税の計算式

無申告加算税の税率は、申告期限やどのタイミングで申告したかによって違いがあります。

①税務調査の事前通知より前に自主的に申告した場合

②税務調査の事前通知を受けてから税務調査を受けるまでの間

③税務調査を受けてから申告した場合

の3段階に分かれます

※具体例

平成29年以降に受けた贈与について税務調査を受けてから本来納付すべき70万円の贈与税の申告をしなかったことが発覚したとします。

納付すべき税金のうち50万円までは15%、50万円を超える20万円の部分については20%が課税されます。

結果として11万5000円の無申告加算税が課されます。

【過少申告加算税】

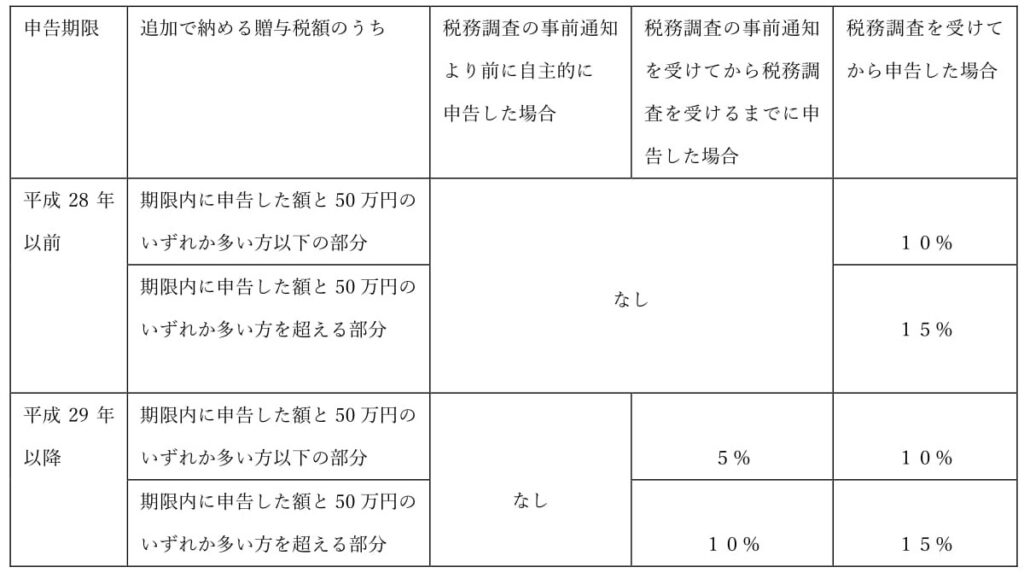

過少申告加算税とは、申告そのものはしていたものの、申告額が少なかった場合についての税金です。

過少申告加算税の計算式

過少申告加算税の税率は次の表のとおりです。

税務調査または税務調査の事前通知を受けるまでに自主的に申告した場合は、過少申告加算税は課されません。

過少申告加算税も、申告期限やどのタイミングで申告したかによって違いがあります。

①税務調査の事前通知より前に自主的に申告した場合

②税務調査の事前通知を受けてから税務調査を受けるまでの間

③税務調査後

の3段階に分かれます。

※具体例

平成29年以降に受けた贈与について、本来の贈与税が70万円なのに10万円しか払っていなかったところ、税務調査を受けてから発覚したとします。

差額60万円ですが、50万円までの部分に対し10%、50万円を超える10万円の部分に対し15%の過小申告加算税が追加されます。

結果として6万5000円の過少申告加算税が追加されます。

【重加算税】

重加算税は、上記のような贈与税無申告・過少申告行為のうち、とくに「意図的に隠ぺい行為を行った」と税務調査官に判断された場合のペナルティです。

重加算税は、無申告加算税や過少申告加算税の代わりに課される税なので、無申告加算税や過少申告加算税にプラスされるというわけではありません。

意図的に贈与税の申告をしなかった場合は35%、意図的に贈与税の過小申告をした場合は40%の重加算税が課せられます。

さらに、平成29年1月1日以降に納税期限が到来するもので、かつ過去5年以内に贈与税で無申告加算税または重加算税が課税されたことがあるという場合は、税率が10%加算されます。

- 意図的に贈与税の申告をしなかった場合

無申告加算税の代わりに重加算税35%(再度の場合は45%)が加算される。 - 意図的に贈与税の過小申告をした場合

過少申告加算税の代わりに重加算税40%(再度の場合は50%)が加算される。

※具体例

本来の贈与税が70万円なのに10万円しか払っていなかったところ、税務調査を受けてから「意図的に少なく申告したこと」が発覚しました。

その方は過去5年以内に贈与税で無申告加算税または重加算税が課税されたことはなかったとします。

この場合、差額60万円に対し、過少申告加算税の代わりに重加算税40%が追加されます。

結果として24万円の重加算税が追加されます。

【不納付加算税】

不納付加算税は源泉徴収した「所得税」を納付期限内に支払われなかった場合に課税されるものであり、贈与税には課税されません。

【延滞税】

延滞税の額は、法定納期限の翌日から完納する日までの日数に応じ、次により計算した金額の合計額(①+②)となります。

[令和3年1月1日以後の期間に対応する延滞税の割合]

① 納期限(※1)までの期間及び納期限の翌日から2月を経過する日までの期間については、年「7.3%」と「延滞税特例基準割合(※2)+1%」の いずれか低い割合

② 納期限の翌日から2月を経過する日の翌日以後については、年「14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い割合

※1 納期限

納期限は次のとおり。

・期限内に申告された場合には法定納期限

・期限後申告又は修正申告の場合には申告書を提出した日

・更正・決定の場合には更正通知書を発した日から1月後の日

※2 延滞税特例基準割合

延滞税特例基準割合とは、各年の前々年の9月から前年の8月までの各月における銀行の新規の短期貸出約定平均金利の合計を12で除して得た割合として各年の前年の11月30日までに財務大臣が告示する割合に、年1%の割合を加算した割合をいいます。

延滞税の税率は年度によって異なるため、国税庁のホームページで確認する必要があります。

国税庁のHP:延滞税の計算方法

例えば、令和3年の延滞税特例基準割合は「年1.5パーセント」なので以下のとおりの割合になります。

【令和3年1月1日~令和3年12月31日の期間の延滞税】

① 法定納期限の翌日から2月を経過する日までの期間 → 2.5%

② 法定納期限の翌日から2月を経過した後の期間 → 8.8%

【利子税】

利子税は、贈与税の延納制度を利用した場合にのみ課される税金であり、延納制度を使わずに法定納期限を過ぎてしまった場合に課せられるものではありません。

利子税の税率は延滞税の税率に比べて低く設定されているため、贈与税の申告をする予定だけどやむを得ず申告が遅れそうな場合は延納制度を利用しての納付を検討すべきです。

振込みにせず、現金手渡しにすると自由に使いにくくなる理由とは?

振込みにせず、現金手渡しにすると自由に使いにくくなる理由を考える上で、まず税務署が贈与税の未申告または過少申告をどうやって見つけるのかを知る必要があります。

税務署では、国税総合管理システム(通称:KSKシステム)によって国民のお金に関する情報を管理しています。

特に不動産、生命保険、預貯金の情報はしっかり税務署に入ってくる仕組みになっています。

さらに相続税の申告が必要な方は生前に何かしらの税金の申告をしているため、そこから大体の収入を割り出した後、生活費や支払ってきた税金を差し引いて、蓄財出来たであろう財産を割り出しているようです。

蓄財出来たであろう財産よりも実際に残っている財産が低ければ、税務調査官にその差額はどこに行ったのか、と疑問に思われ調査されることになります。

その際、本人の預貯金の過去の記録のほか、親族の預貯金の過去の記録を調査されます。

また、収入が低い方が大きなお金を使って不動産を買った場合は、税務調査官はどこからお金を調達したのか、と疑問に思われ調査されることになります。

その結果、人から貰った現金で大きな買い物をした場合、そのお金の出処が不透明であることから、税務署から贈与税の無申告を疑われてしまいます。

税務署が以上のような調査方法をとるならば、現金を手渡しでもらった方が大きな買い物をしたり、銀行の預金口座に入金すると贈与の事実が税務署にバレる危険が非常に高くなってしまいます。

そうなると、多額の現金で受け取ったとしても、大きな買い物や預金をすることができず、使いづらいお金となってしまうのです。

贈与税の無申告がバレるのを恐れて毎日ビクビクしているぐらいなら、法律に適った方法で節税の対策をされることをお勧めいたします。

結局贈与税の無申告又は過少申告は相続発生時にバレると考えるべきです!

お客様から「3年前に贈与を受けたけど税務署から何も言われていません。贈与の事実がバレなかったと考えてよいでしょうか?」とご質問を受けたことがありますが、税務署から何も言われてないからと言って贈与の事実がバレなかったことにはなりません。

贈与税は相続税の補完税と言われています。

税務署としては相続税をしっかり徴収したい。

もし、相続税が掛かるような方が生前にどんどん子供や孫にお金を渡したら、相続税が掛かるような方は、一人もいなくなってしまいます。

これを防止するために、贈与税というものがあります。

税務署は、贈与税の対象となる事実を調査をするのは、主に以下の2つの場面です。

- 不動産を購入した場合

- 相続が発生した場合

税務署は贈与税の対象となる事実があったかどうかを常に監視しているわけではありません。

なぜなら、人手が足りないと言われている税務署が常に贈与税の対象となる事実があったかどうかを調査するために大量の人員を投下することは現状無理があるからです。

しかし税務署は、相続が発生したときは、贈与の事実がなかったかどうかを遡って調査されます。

そのため、多額の贈与をしたが、翌年に税務署に何も指摘されなかったとしても、今回は贈与の事実がバレなかったんだと考えることはできないことになります。

贈与税の時効期間が過ぎれば、税金の支払いを逃れるのか?

贈与税には時効があります。

原則:贈与税の法定申告期限の翌日から6年。

例外:脱税目的で贈与を隠すなど故意に申告しなかった場合には7年に延長されます。

※贈与税の法定申告期限は、贈与を受けた翌年3月15日(休日の場合は翌日)なので、その翌日から時効の期間が数えられます。

では、贈与をした翌年の3月15日から原則6年経過すれば税金の支払いから逃れられるのではないか、と思われる方もおられると思います。

しかし、そのようにはなっていません。

時効期間が過ぎていれば「名義預金」として、相続税が掛かります。

税務署は贈与がなかったものとして相続税の対象にしてしまうのです。

まとめると、

・時効が過ぎていれば「名義預金」として、相続税が掛かります。

いずれにしても税務署は見逃してはくれないことになるため、税金を払うことは避けられません。

申告漏れを指摘されないようにするための方法

申告漏れを指摘されないようにするためのポイントは3つあります。

①銀行振込にする

②贈与契約書を作成する

③贈与する金額を年間110万円以内に抑える

1.銀行振り込みにする

お金の動きを明確な形で残すためにも、現金の贈与を受けた場合は銀行の預金に入れた方がいいです。

2.贈与契約書を作成する

生前贈与を成立させるには贈与する人と受け取る人の双方の意思表示が必要です。

贈与する人が一方的に財産を渡しても、受け取る人が知らなかったり了承していないのであれば生前贈与は成立しません。

口頭で贈与すると伝えるだけでは、第三者からみて本当に贈与のやりとりがあったのかがわかりません。

贈与契約書があると生前贈与を立証しやすくなりますので、生前贈与をおこなう際は贈与契約書を作成することをお勧めします。

贈与契約書の書き方については別のコラム参照。

生前贈与で贈与契約書は必要?ひな形と書き方を解説。

3.贈与する金額を年間110万円以内に抑える

年間110万円以内であれば贈与税がかからないため、贈与税をかけたくないという場合は、贈与する金額を年間110万円以内に抑えることでかかる税金を抑えることができます。